- Innovaciones

- Artículos sobre la aplicación de PCI

- Trading de Portfolios

Diversificación de Riesgos en el Comercio de Portafolios a través del Método PQM

La teoría del Portafolio moderno sugiere importantes beneficios para la diversificación. Utilizando el conjunto de herramientas del Método PQM, nos gustaría mostrar como exactamente un inversor se beneficia de la diversificación. Para este ejemplo, hemos elegido dos valores conocidos, incluidos en el Índice de Promedio Industrial de Dow Jones.

Más precisamente, se ha elegido el balance de McDonald’s (Altria) y Altria Group (KO), y hemos examinado su comportamiento en los últimos 4 años. Para ello los precios de cierre han sido utilizados durante los pasados 50 meses.

El coeficiente de correlación calculado para los dos stocks sobre las bases de sus rendimientos graduales fue 0.53, confirmando que la construcción del Portafolio pudo reducir riesgos. Al mismo tiempo hemos calculado las estimaciones medias de rentabilidad anuales y las desviaciones estándar para los dos valores. Estos valores se dan en la tabla:

| MCD | KO | |

| Mean annual return | 13.7% | 16.3% |

| Annual Standard Deviation | 14.0% | 15.2% |

A juzgar por nuestras estimaciones, se puede concluir que el Stock de Altria Group (KO) en el periodo posterior a la crisis, fue más riesgoso que el stock de McDonald’s (MCD). Esto se refleja en la desviación estándar de rendimiento más alto de Altria Group (KO).

Sin embargo, como compensación por el riesgo mayor, la rentabilidad media anual de Altria Group (KO) también fue mayor.

Si asumimos que nuestros riesgos realizados y rendimientos son buenas estimaciones de riesgos futuros/ rendimientos, y que solo una seguridad puede ser elegida para la inversión, nos enfrentaremos a un problema común que se da a la hora de la elección: aceptar un mayor nivel de riesgo, con la esperanza de una mayor rentabilidad, o bien, aceptar una menor rentabilidad con un riesgo menor. Esta pregunta a menudo depende de las preferencias individuales de los inversores, las necesidades de inversión y las restricciones.

Sin embargo,la teoría del Portafolio confirma que los riesgos pueden ser reducidos a través de la diversificación. Para confirmar esto, vamos a crear un portfolio de los dos Stocks con la ayuda del Método PQM. Supongamos que nuestro presupuesto es de $2.000. A los precios actuales, invertimos 1.000 dólares en la compra de acciones de McDonald’s (MCD) y con los $1000 restantes los usamos para comprar acciones de Altria Group (KO). Suponiendo que la cantidad de acciones es un valor constante, obtendremos un portafolio constante si 10.18 (MCD a un precio de 98.24USD) y 24.93 (KO a un precio de 40.12 USD), los Stocks de la primera y segunda compañía respectivamente.

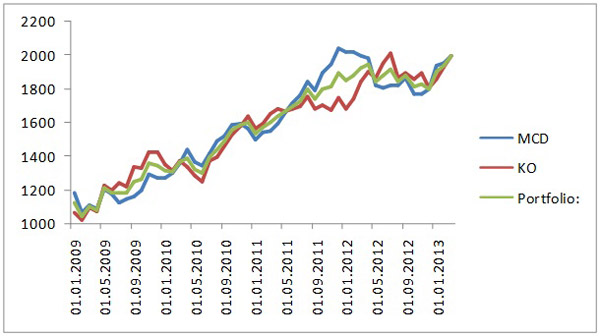

Además de los precios de ambos valores, el valor del portafolio ha ido creciendo principalmente durante los últimos cuatro años: es obvio por el grafico. Pero para comparar parámetros de riesgo y rentabilidad del portafolio con los mismos parámetros de cada uno de los valores, vamos a calcular el rendimiento anual promedio y la desviación estándar. Los valores se presentan en la siguiente tabla:

| MCD | KO | Portfolio | |

| Mean annual return | 13.7% | 16.3% | 14.7% |

| Annual Standard Deviation | 14.0% | 15.2% | 12.8% |

El promedio de rentabilidad del portafolio anual realizado fue 14.7%, inferior a la devolución de Altria Group (KO), pero superior a la de McDonald’s (MCD). Al mismo tiempo, hemos sido capaces de lograr una menos desviación estándar. La desviación estándar fue de 12,8%, aunque para ambos valores por separado es alta. La reducción de riesgo fue debido al hecho que los dos Stocks no están correlacionados en lo absoluto. También tenga en cuenta que el rendimiento del portafolio no es igual al valor promedio de los rendimientos de los dos Stocks, ya que se les garantiza la igualdad de pesos para las acciones del portafolio solo para la última observación, a precios utilizados para calcular el número del primer y segundo Stock de 2.000 USD.

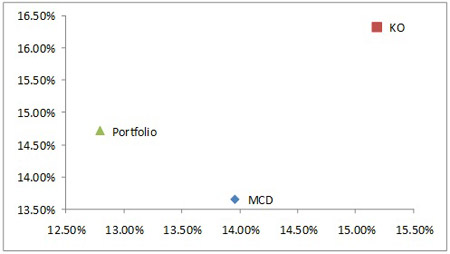

El diagrama de dispersión de riesgos/ devoluciones, permite establecer dos Stocks y el portafolio en el mismo plano de comparación de sus parámetros (eje y: promedio de retorno anual; eje x: desviación estándar):

Solo podemos decir una cosa con certeza: si los valores calculados de retorno y la desviación estándar son buenas estimaciones de los rendimientos futuros y las desviaciones estándar, un inversor racional preferiría la construcción del portafolio a las acciones de McDonald’s (MCD)- el portafolio tiene un mejor perfil riesgo/retorno. La elección entre el portafolio y los Stocks de Altria Group (KO) dependerá de las preferencias y limitaciones individuales. Vamos a echar un vistazo en $2000- valor portfolio y dos gráficos retrospectivos de $2.000 invertido hoy en acciones de McDonald’s (MCD) y Altria Group (KO) por separado:

Portafolio

McDonald’s (MCD)

Altria Group (KO)

Visualmente los gráficos también confirman que la curva creciente del valor retrospectivo del portfolio es más suave, lo que refleja su menor volatilidad en comparación con los dos Stocks. Para agregar, en los últimos 4 años, el mayor descenso en el valor de las acciones Altria Group (KO), los valores más seguros en nuestros análisis, fue de aproximadamente 14.5%. El indicador similar para las acciones de McDonald’s (MCD) fue de un 12.5%. Al mismo tiempo, la mayor caída en el valor del portfolio durante el periodo "menos favorable" fue solo de alrededor del 10%.

En el ejemplo de solo dos de las seguridades, estábamos convencidos de que la construcción del portafolio realmente proporciona una gran ventaja en forma de reducción de riesgo. El portafolio resultante se caracteriza por una menor desviación estándar de que cualquiera de los activos por separado incluidos en el Portafolio. Ambos supuestos se confirman por cálculos cuantitativos y análisis de gráficos, obtenidos mediante el método PQM. Si Ud. pone juntos los valores de los gráficos, de las tres alternativas de inversión - El Portafolio construido, inversión en acciones de Altria Group (KO) y la inversión en acciones de McDonald’s (MCD)-, obtendrá la siguiente imagen:

La dinámica del Portafolio representa un promedio entre la dinámica de inversión en cada uno de los valores: una curva más "suave" del Portafolio refleja el beneficio de la diversificación. El Método PQM le permite crear un infinito números de Portafolios y buscar la combinación mas apropiada de riesgo y rentabilidad, la que finalmente dependerá de las necesidades y limitaciones de los inversores individuales.

Artículos previos

- El cuarto postulado de la Teoría de Dow: sirviendo al inversor

- Spread de portafolio a base de futuros continuos

- Portfolio de Sharpe – "Tres Líderes"

- El Método de Cotización del Portafolio para el Análisis de Portafolios "buenos" y "malos"

- Optimización del Portfolio a través del Método PQM (Parte 2)

- Optimización del Portafolio a través del Método PQM (Parte 1)