- Innovaciones

- Artículos sobre la aplicación de PCI

- Trading de Portfolios

Spread de portafolio a base de futuros continuos

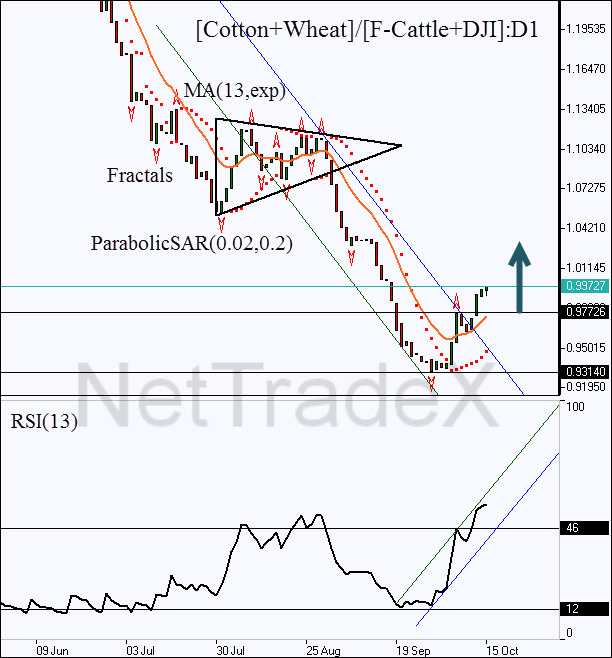

En este comentario queremos presentarles la posibilidad de crear instrumentos compuestos presonales, también los métodos de predecir sus tendencias a base del análisis técnico. Observemos cuatro contratos por diferencia (CFD): trigo, algodón, carne de vacuno congelado e índice Industrial Dow Jones(DJI). Creemos a su base un instrumento compuesto personal PCI GeWorko del tipo siguente: el portafolio [trigo + algodón], cotizado contra el portafolio [DJI + carne de vacuno]. Se han elegido coeficientes de ponderación iguales: 25% para cada activo. Al principio queremos describir brevemente las tendencias fundamentales corrientes y los acontecimientos, que influyen en la dinámica de las cotizaciones de los activos dados.

CFD sobre el contrato de futuros sobre el trigo se comercia en dólares estadounidenses por cien fanegas. Desde el principio del año sus cotizaciones bajaron en 18%, y de los valores máximos del mayo – en un tercio. Las causas principales fueron: la venta de las existencias de los cereales de las reservas estatales de China y las previsiones del aumento de la cosecha mundial en esta temporada.

1.Realización de las reservas

Según los datos de la corporación China Grain Reserves (Sinograin), las reservas estatales de trigo durante el año corriente tres veces superan el nivel del año pasado. Además la corporación ha comprado 24,34 millones de toneladas de grano de los agricultores. A base de esta inforrmación, China National Grain and Oil Information Centre espera la reducción de la importación del trigo de las reservas estatales de China en la temporada 2014/2015 en 57% en comparación con la temporada anterior. En esta situación Sinograin pronostica, que la venta del trigo de las reservas estatales de China, iniciado a los principios de mayo de 2014, alcanzará 32 millones de toneladas a finales de octubre. De este modo, se realizará casi la mitad de las existencias, evaluadas 70 millones de toneladas a finales del abril. Suponemos, que es poco posible la reducción adicional de las reservas.

Según las previsiones de China National Grain and Oil Information Centre, la cosecha total de trigo, maíz y arróz en China durante el año corriente registrará un crecimiento leve – en 1,7% hasta 552,1 millones de toneladas. El aumento del consumo nacional será un poco más por la desaceleración del crecimiento económico y será 2%. Pero por las reservas grandes de los años pasados, destinadas para la venta, la reducción total de la importación de los tipos de grano dados llegará a 34,3% o 11,5 millones de toneladas. En nuestra opinión, la venta de las reservas junto con la reducción de la importación esperada son los factores claves de la baja de los precios mundiales de los cerales. Creemos, que el proceso dado es temporal y después de la realización de las reservas chinas antiguas, el costo del grano se estabilizará.

2. Las previsiones de la cosecha

El aumento de la cosecha mundial hace frente a la demanda creciente en el fondo del aumento de la población de la Tierra. Por eso es más correcto comparar los cambios de las reservas mundiales. El USDA predice, que las reservas mundiales del trigo al fin de la temporada 2014/2015 crecerán hasta 196,38 millones de toneladas de 186,77 millones de toneladas del fin de la temporada de los años 2013/2014 o en 5%. Junto con esto las existencias estadounidenses del trigo pueden aumentarse más significativamente – en 19%. Por supuesto, el aumento esperado de las reservas influyó negativamente en los precios mundiales. Sin embargo, no excluimos , que bajo la influencia del tiempo se puede esperar una situación opuesta.

Este año los meteorólogos no excluyen el desarrollo del huracán El Niño, que puede provocar sequía en muchas regiones agrícolas del mundo. Históricamente el fenómeno natural dado se forma en el período de tres a ocho años. La última vez El Niño se registró en los años 2009-2010, que aumenta la posibilidad de su aparición siguiente. Las previsiones más precisas aparecerán dentro de unas semanas. Notemos, que el aumento brusco de los precios mundiales del trigo en el año 2008 se debía a la sequía en China, Kazajstán y Ucrania y a la caída posterior de las reservas mundiales al nivel 110 millones de toneladas.

CFD sobre el contrato de futuros en algodón se comercia en dólares estadounidenses por cien libras. En el mercado mundial a menudo se mide en balas o fardos con el peso de 500 libras o 226,8 kg. La situación corriente en el mercado mundial del algodón en gran medida coincide con el trigo. Sus existencias en China a fines de la temporada 2013/2014 superaron el volumen del consumo anual en 180% y alcanzaron 45 millones de balas (10,2 millones de toneladas). Respectivamente, simultáneamente con el trigo, a principios del mayo se inició su realización en el mercado interno, que llevó a la caída de los precios mundiales casi en un tercio del mínimo de cinco años. Por supuesto, la venta de las reservas contribuyó a la reducción brusca de la importación del algodón en China. Se espera, que durante la temporada 2014/2015 se baje hasta el mínimo de diez años y sea 1,3 millón de toneladas. Esto a su vez provocará exceso del algodón en el mercado mundial. Como en el caso del trigo, suponemos, que la realización de las reservas chinas es un factor temporal.

Según las previsiones del USDA, las reservas mundiales del algodón durante la temporada 2014/2015 se aumentarán en 6% en comparación con la teporada de 2013/2016 y llegarán a 23,14 millones de toneladas. Como en el caso del trigo, no excluimos la influencia del tiempo en las previsiones de la cosecha y reservas mundiales. Cabe mencionar que en ambos casos en el mundo no se espera ningún aumento notable del volumen de las áreas agrícolas para estas dos culturas. El crecimiento de la producción está totalmente condicionado por la esperanza de alta cosecha por el clima.CFD sobre el contrato de futuros sobre la carne de vacuno congelado se comercia en dólares estadounidenses por cien libras. A diferencia de algodón y trigo en baja, desde los principios del año la carne de vacuno ha subido casi en 45%. Al principio de la segunda mitad del año corriente el número de ganado en los EE.UU. fue 95 millones de cabezas, que es el nivel mínimo desde el año 1973. En comparación con el año 2012, cuando los precios de la carne de vacuno eran más bajo en 30% de los corrientes, la cantidad del ganado en los Estados Unidos re redujo en 3%. No excluimos su aumento en un futuro próximo, como la cantidad de los terneros hoy en día es menor solo en 2%, que hace dos años. Probablemente, el alza de precios de la carne de vacuno ya estimula a los granjeros estadounidenses a la cría de las vacas, pero el efecto será totalmente visible en el año 2015.

Notemos, que según las predicciones del Ministerio de Agricultura de los EE.UU., este año el aumento de la producción de la carne de vacuno en el país es +0,4%. Es probable que el mayor beneficio del alza de los precios obtenga India. Se espera que su exportación se aumente de 1,4 millones de toneladas en el año 2012 a 1,9 millones de toneladas el año corriente o en 35%.En general, este año la producción mundial de la carne de vacuno puede crecer en 4% de 58,62 millones de toneladas en el año 2013 a 58,86 millones de toneladas. Es casi dos veces menor del alza de la demanda en 7% de 56,83 millones de toneladas a 57,24 millones de toneladas (la diferencia entre la demanda y la oferta forma las reservas mundiales). Este desbalance, en nuestra opinión, provocó el alza brusca de las cotizaciones de la carne de vacuno congelada. Este año China va a aumentar su compra en el mercado mundial casi en 16% en comparación con el año pasado. Junto con esto, la carne de vacuno importada no juega un papel importante en el consumo. Su porcentaje en el “balance de la carne” de China es solo 3%. Se encuentra en el cuarto lugar en la producción de carne de vacuno en el mundo después de los EE.UU., Brasil y UE. Por eso no excluimos, que el volumen real de la importación de la carne de vacuno congelada en China pueda ser menor de las predicciones por la subida notable de los precios. En este caso las cotizaciones de los futuros de la carne de vacuno, probablemente, se ajustarán a la baja.

Este índice es el más antiguo en los Estados Unidos y se calcula a base del medio escalable de las cotizaciones de treinta compañías mayores estadounidenses. Ahora incluye no solo empresas industriales, por eso el prefijo “industrial” es un tipo de homenaje a la historia. La capitalización total de las empresas de la lista del índice es $4,87 trillones. A mediados del septiembre Dow registró un máximo histórico, y después comenzó la corrección. Ahora es en 1,2% inferior del nivel de los principios del año.

No excluimos, que la baja del mercado bursátil estadounidense pueda continuar, como el acontecimiento más importante del año en los EE.UU. es la finalización de la tercera etapa del programa de facilitación cuantitativa (QE3). Esto debe tener lugar durante la siguiente reunión de la Fed el 29 de octubre y ser el siguiente paso de endurecer la política monetaria. Las acciones del regulador estadounidense ya han influido en el mercado de divisas y han provocado una revalorización del dólar estadounidense, que se continua 12 semanas conseccutivas. Los inversores están seguros de que después de la finalización de QE3, la Fed empezará a subir gradualmente la tasa de distribución, que ahora es de 0,25%. Según la mayoría de las previsiones, por primera vez esto sucederá en julio del año siguiente. El aumento de la tasa de distribución subirá automáticamente el porcentaje de los créditos comerciales, que puede contribuir al aumento de los costos de las corporaciones estadounidenses. Por el momento ellos gastan 90% de sus ingresos en los dividendos o redención de sus acciones propias, y para el desarrollo del negocio usan créditos baratos. Esta política ha contribuido en gran medida al crecimiento fuerte de las cotizaciones y actualización de los máximos históricos. Hay que mencionar que la subida de las tasas aumenta el atractivo del mercado de bonos, que va a competir con el mercado de acciones por la recaudación de los fondos. Los dividendos de la corporación pueden bajar, y las tasas de bonos subir.

Antes de pasar a la parte técnica del comentario dado, quisiéramos subrayar que el instrumento compuesto personal ofrecido [Сotton+Wheat]/[F-Cattle+DJI] no es una esquema rígida, sino contiene una serie de ideas y motivos para una reflexión más profunda. Teóricamente, se puede colocar en la parte base (superior) CFD sobre maíz, y en la parte cotizada (inferior) cambiar DJI por S&P500 o Nasdaq. Pruebe diferentes combinaciones con el objetivo de alcanzar señales más evidentes sobre las posiciones abiertas desde el punto de vista del análisis técnico. Debido a las limitaciones del comentario dado observaremos una variante más evidente de spread de portafolio, anteriormente ofrecido.

Observemos las señales principales del análisis técnico, que corresponden a spread de portafolio observado. Como se puede ver en la imagen que se presenta a continuación, el precio alcanzó la línea de la tendencia del canal descendente, que es la primera señal de la reversión. Este acontecimiento fue señalado por la ruptura del nivel significante de la resistencia 0,97726, que corresponde al fractal de Bill Williams. A la reversión del precio precedía la señal más importante del oscilador avanzado – RSI(13). Al mismo tiempo el indicador de tendencia ParabólicoSAR mostró una señal alcista. Vemos que a finales de septiembre la señal del indicador ha formado el modelo bajista “doble suelo”, marcado en rojo en la imagen.

Después de la apertura de la posición el stop se mueve tras los valores del Parabólico, cerca del siguiente fractal mínimo. Es suficiente actualizar cada día después de la formación del nuevo fractal de Bill Williams (5 velas). De este modo, cambiamos la correlación posible de beneficio/pérdida a favor del equilibrio.

Artículos previos

- El cuarto postulado de la Teoría de Dow: sirviendo al inversor

- Portfolio de Sharpe – "Tres Líderes"

- El Método de Cotización del Portafolio para el Análisis de Portafolios "buenos" y "malos"

- Optimización del Portfolio a través del Método PQM (Parte 2)

- Optimización del Portafolio a través del Método PQM (Parte 1)

- Construcción y Análisis de Portafolios de Acciones con el Método de Cotización del Portafolio PQM