- Trading

- Especificación de Instrumentos

- Librería de Instrumentos Sintéticos

- Inversión en Indice de divisa “Europe”

Negocie Indice de divisa “Europe” - &EUR_Index

Inversión en Indice de divisa “Europe”

Tipo:

PCIInstrumento : &EUR_Index

Descripción de Euro / Divisas

Índice de divisa destinado para el análisis y comercio de la divisa base europea EUR frente al segmento restante del mercado de divisas Forex. Como indicador de sistema se usa el portafolio de las divisas más líquidas: EUR, USD, JPY, AUD, CHF, CAD.

Ventaja de

- Reacción del índice a los acontecimientos fundamentales de la zona de euro es lo máximo obvio y estable;

- El índice forma un canal de tendencia estable que es cómodo para el comercio posicional;

- La sensibilidad del índice hacia los acontecimientos fundamentales de otras zonas monetarias es mínima. Esto permite revelar el movimiento de tendencia de índice de baja liquidez, que caracteriza de manera objetiva el estado de la zona euro.

La base teórica de la creación del índice Usted puede encontrar más bajo en el apartado "Área de aplicación".

Estructura

Parámetros

Horario de transacciones

Área de aplicación

Estructura

| &EUR_Index | № | Activo | Volumen / 1 PCI | Porcentaje | Volumen (USD) / 1 PCI | Unidad de medida |

|---|---|---|---|---|---|---|

| Parte base | 1 | EUR | 778.6039 | 100.000 | 1000.0000 | EUR |

| Parte cotizada | 1 | USD | 43.500 | 4.3500 | 43.5000 | USD |

| 2 | JPY | 19811.427 | 18.2000 | 182.0000 | JPY | |

| 3 | GBP | 115.200 | 18.8000 | 188.0000 | GBP | |

| 4 | CHF | 180.353 | 19.2000 | 192.0000 | CHF | |

| 5 | AUD | 221.509 | 19.8000 | 198.0000 | AUD | |

| 6 | CAD | 215.170 | 19.6500 | 196.5000 | CAD |

Parámetros

| Standard | Beginner | Demo | |

|---|---|---|---|

| Spread Fijo, pip | |||

| Spread Flotante en pips | |||

| Distancia de la orden en puntos | |||

|

Swap es puntos (Compra/Venta) | |||

|

Volúmenes Permitidos | |||

| El precio de 1 pip en dólar de los EE.UU. para el volumen Vol |

Horario de transacciones

| Día de la semana | Hora del servidor | Horario regional Trading |

| Lunes | 00:00 — 24:00 | 00:00 — 24:00 |

| Martes | 00:00 — 24:00 | 00:00 — 24:00 |

| Miércoles | 00:00 — 24:00 | 00:00 — 24:00 |

| Jueves | 00:00 — 24:00 | 00:00 — 24:00 |

| Viernes | 00:00 — 22:00 | 00:00 — 22:00 |

| SAT | — | — |

| Domingo | — | — |

Área de aplicación

Según las investigaciones realizadas en abril de 2013 por el banco de pagos internacionales (http://www.bis.org/) el volumen de negocios mensual permite distinguir 7 divisas - líderes, que vamos a considerar:

| Divisa | Porción en el volumen de negocios, % |

| USD | 43.5% |

| EUR | 16.7% |

| JPY | 11.5% |

| GBP | 5.9% |

| AUD | 4.3% |

| CHF | 2.6% |

| CAD | 2.3% |

En la columna derecha en orden decreciente están presentadas las porciones de las divisas correspondientes en el volumen bruto de negocios de los reguladores. No hemos incluido en el índice sistemático las divisas, que corresponden a menos de 2% del volumen de negocios.

Al compilar el índice consideramos (cotizamos) el euro frente al "portafolio - estándar", compuesto de las 6 divisas líquidas restantes USD+JPY+AUD+CHF+CAD. La optimización de los pesos se realiza de tal modo que el estándar demuestre sensibilidad mínima hacia los acontecimientos en la zona euro. Los pesos del estándar se han elegido a base del “principio de no intervenir” de las zonas monetarias, que corresponden al estándar cotizado.

Expliquemos la aplicación de este principio. A base de los datos del informe del volumen de negocios en 2013 (http://www.bis.org/publ/rpfx13fx.pdf) se ha construido una tabla de prioridad de las divisas líquidas, cotizadas frente al euro:

| Par de divisas | Participación en el volumen de negocios, % | Participación restante de influencia, % |

| EUR/USD | 24.1 | 6.7 |

| EUR/JPY | 2.8 | 28 |

| EUR/GBP | 1.9 | 28.9 |

| EUR/CHF | 1.3 | 29.5 |

| EUR/AUD | 0.4 | 30.4 |

| EUR/CAD | 0.3 | 30.5 |

Recordemos, que la estructura del euro puede ser representada de la siguiente manera:

Elijamos los pesos wi para el estándar proporcional a la participación restante de la influencia (columna derecha de la Tabla 2). De este modo aumentamos la estabilidad del estándar en relación con los acontecimientos de la zona de euro. En este caso la sensibilidad del índice se define por la presencia de la parte base - EUR. El cálculo lleva a la siguiente fórmula del portafolio-estándar: USD(4.35%)+JPY(18.2%)+GBP(18.8%)+CHF(19.2%)+AUD(19.8%)+CAD(19.65%). El instrumento &EUR_Index tiene alta sensibilidad hacia los cambios fundamentales del desarrollo económico de la UE y por eso es ideal para la estrategia de seguimiento de tendencia en el período de la publicación de los acontecimientos fundamentales clave: el informe del jefe de BCE, publicación del balance comercial (Trade Balance), publicación de los índices de los precios de consumidores (CPI), etc.

En la plataforma NetTradeX la compra del instrumento significa distribución del capital entre la posición larga del EUR y la posición corta del estándar:

USD(4.35%)+JPY(18.2%)+GBP(18.8%)+CHF(19.2%)+AUD(19.8%)+CAD(19.65%). Como resultado a base del modelo GeWorko se forma el instrumento compuesto personal (PCI).

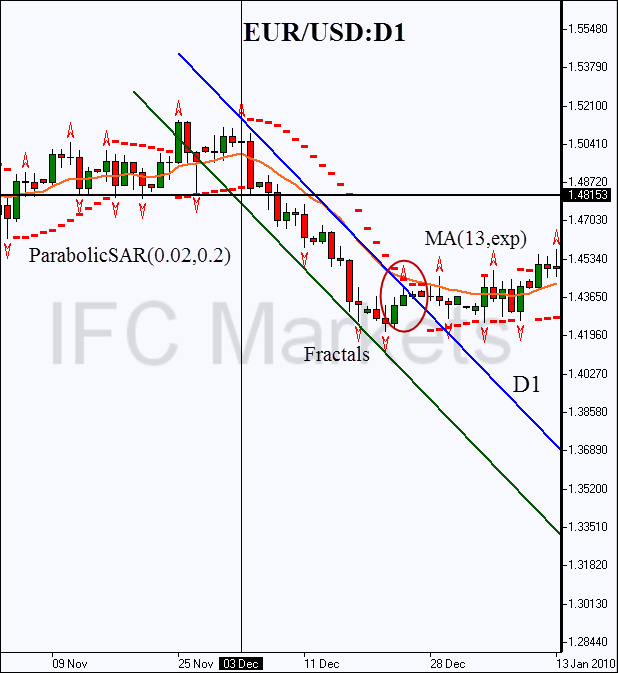

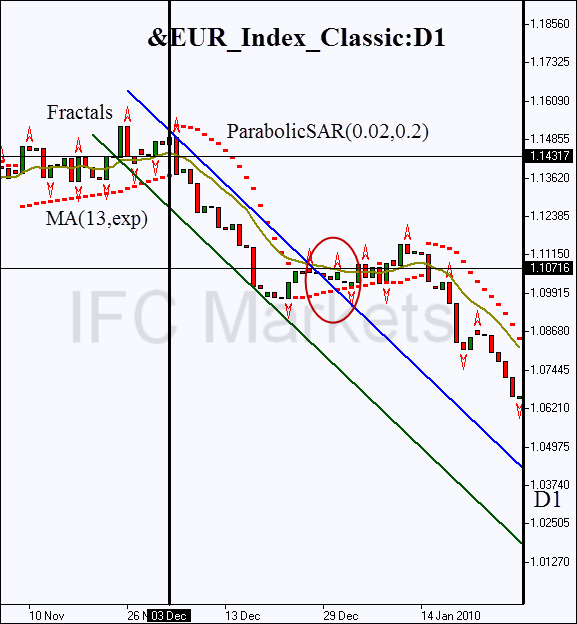

Observemos una situación concreta en el mercado. Con la línea vertical se demuestra el día del discurso en la conferencia de prensa del jefe de BCE Jean-Claude Trichet el 3 de diciembre de 2009 en Bruselas. Trichet dijo que BCE inicia la reducción gradual de la ayuda a los bancos comerciales. Además, la tasa de las últimas operaciones va a ser flotante. El informe llevó a la baja del atractivo de la divisa europea para los inversores extranjeros. El precio de PCI (Instrumento Personal Compuesto) salió del movimiento lateral y formó un nuevo canal de tendencia descendente, que confirma el debilitamiento de la moneda europea. A lo largo de la existencia del canal de tendencia 85 días el índice demostró rentabilidad de un 6%. La anchura del canal de tendencia, que caracteriza la volatilidad o los riesgos, fue 1.8% del precio inicial. Podemos evaluar la rentabilidad de la estrategia del comercio posicional como la correlación del beneficio y riesgo: 3.3 (>2). De este modo, el índice es bastante atractivo para el comercio posicional.

Рис.1. D1 график &EUR_Index

Рис.2. D1 график EUR/USD

Notemos que el instrumento elemental EUR/USD reaccionó al mismo acontecimiento más imprevisible. La rentabilidad fue 2.7% y la volatilidad fue igual a 2.1%. De este modo la rentabilidad 1.3 es casi tres veces menor del valor correspondiente del índice: 1.3 frente a 3.3. La rentabilidad también bajó casi 2 veces. Notemos que la posición presupuesta en ambos casos se cerraba durante la ruptura de la línea de tendencia diaria. La apertura tuvo lugar durante el cruce del nivel de soporte más cercano después del 3 de diciembre. El nivel dado fue definido por el fractal de Bill Williams y para el euro fue 1.48153 (ver dla imagen 2). Como se ve en el ejemplo observado, además del atractivo para el comercio de tendencia nuestro instrumento permite diversificar los riesgos y evitar la inestabilidad falsa. Preste atención al hecho de que después de la conferencia de prensa de BCE los acontecimientos fundamentales, referente a las economías desarrolladas de las demas zonas monetarias, no influyeron en el movimiento del índice: PCI realizó filtración de la volatilidad.

Po ejemplo el 24 de diciembre de 2009 fue publicado el indicador clave mensual - reclamaciones de desempleo en los EE.UU. (Unemployment Claims). El valor del indicador resultó inferior al nivel pronosticado (452K frente a 471K) y inferior al valor anterior del indicador 480K: Unemployment Claims bajó en un 6%. El acontecimiento llevó al fortalecimiento brusco del dólar, que corresponde a la ruptura de la línea de tendencia para el par de divisas EUR/USD (fig.2). Junto con esto la reacción del índice &EUR_Index resultó más que tranquila: la tendencia continuó con poca corrección. Notemos que el canal de la línea del índice existió más que el canal del instrumento elemental. Los riesgos individuales relacionados con los cambios bruscos en una de las economías desarrolladas están bajados gracias al estándar. Cabe mencionar que la optimización a base del "principio de no intervenir" permite aumentar significativamente la rentabilidad y los beneficios. La alteración de este principio lleva a destabilización del comportamiento del portafolio. Observemos otro PCI, compuesto según las reglas clásicas de formación de los índices - por ejemplo, los pesos de los activos de los índices de bursátiles populares S&P500, DAX, CAC40 se determinan según la capitalización de las compañías correspondientes. De acuerdo con este modelo clásico elijamos pesos wi para nuestro estándar proporcionales a la participación en el volumen de negocios (columna izquierda de la Tabla 2), que sirve de análogo monetario de la capitalización. En la imagen 3 está presentado el gráfico diario de tal índice en el período de la conferencia de prensa del jefe de BCE.

El comportamiento de este índice clásico es similar al comportamiento del par de divisas EUR/USD: el dólar estadounidense tiene la porción de 80% en el portafolio cotizado gracias a poca porción en el volumen de negocios. Especialmente por eso la ruptura d ela línea de tendencia tiene lugar un poco más tarde: el 27 de diciembre de 2009. La diversificación permitió aumentar los beneficios hasta un 3%, y la rentabiidad hasta 1.3. Mientras la volatilidad fue 2.3%. De este modo la rentabilidad del índice corresponde a la rentabilidad para el par de divisas EUR/USD con un sobrepaso insignificante de rentabilidad: un 3% frente a 2.7%. Como se ve del ejemplo, el modelo clásico de la compilación del índice en realidad no es apropiada para la zona monetaria que justifica la aplicación del índice estándar, arriba compilado.

Fig.3. D1 gráfico &EUR_Index_Classic. Optimización según la participación en el volumen de negocios.

Para comerciar instrumentos PCI ofrecidos sólo por IFC Markets, abra una cuenta gratuita y descargue la plataforma NetTradeX.